언더스탠딩 (부동산, 올해가 더 위험하다)_1편

이번에는 언더스탠딩에 나온 내용에 대해 다뤄 보도록 하겠습니다. 저번에 나온 배문성 크레디트 애널리스트께서 또 나오셨으며 이번에도 역시 공감이 되고 현실성이 있어서 한 번 다뤄 보려고 합니다. 영상 link는 아래와 같습니다.

1. 주택가격의 방향성

지난 시간에는 금리에 관해서 많은 설명을 했는데 인구와 소득도 영향을 주지 않나?라는 지적도 많이 있었습니다. 주택가격의 방향성을 결정하는 5가지 큰 변수가 있는데 5가지 변수를 다 고려하면 5X5로 25가지 case가 발생하고 이 결과를 정리하는 것이 현실적으로 불가능합니다. 그러니 변수를 2개 정도 선정해서 4가지 정도 case를 고려해보는 게 현실적이고, 아무리 중요한 변수라도 변화폭이 크지 않다면 그 변수는 제외하고 봐도 무방합니다. 인구와 소득도 중요한 변수지만 전년 대비 변화폭이 크지 않은 변수이기 때문에 중단기 분석에는 상수로 두고 미뤄놔도 될 것 같습니다. 인구와 소득은 각각 보기보다는 인구 X소득 = Buying Power로 볼 수 있습니다.

2. 인구

우리나라의 인구 구조를 보면 인구가 점차 감소하는 것을 알 수 있습니다. 다만 인구가 감소하더라도 20~30 대 까지는 맞벌이가 증가해서 Buying Power 가 약해지지는 않았습니다. 하지만 20대 아래로는 맞벌이를 해도 Buying Power 가 급격하게 약해지게 될 걸로 예상해 볼 수 있습니다. 다음 부동산 boom 은 인구의 감소로 지금처럼 강하지 않을 수도 있습니다.

3. 금리와 집값의 상관관계

금리와 집 값이 상관없다는 의견도 있습니다. 실제로 과거에 금리가 올랐을 때 집값이 올랐던 경우를 예로 듭니다. 2022년 금리 인상의 여파로 코스피는 엄청난 약세였지만 한화 솔루션과 한국항공우주(KAI) 는 다른 모습을 보여주었습니다. 한화 솔루션과 KAI는 금리와 상관이 없다라고 해석하는 게 맞을까? 금리를 올리지 않았다면 한화솔루션과 한국항공우주의 주가는 더 올랐을 것입니다. 부동산도 금리를 올려서 그나마 그 정도 올랐다고 해석하는 게 맞을 것 같습니다.

금리를 3.5%~5.0% 까지 올렸는데 2005.9~2008.3 코스피 지수는 1200 → 2000까지 오르고 이때 집값도 올랐습니다. 이 당시에 금리를 올리지 않았다면 주가 및 집값은 더 올랐을 것입니다. 이 당시에는 중국의 고성장으로 인해서 우리나라도 혜택을 많이 받은 영향이 컸습니다. 성장이 세게 나오니 소득도 오르고 굳이 예금을 해야 하는 생각이 팽배했었습니다. 금리가 오르자 집값도 오르긴 했지만 2007년부터 거래량도 줄고 미분양도 증가하면서 약화되는 모습을 보였습니다.

4. 가격 결정요인

가격이라고 하면 수요와 공급으로 설명하는데 수요를 구분해서 볼 필요가 있습니다. 아파트 매매 거래량을 보면 수요가 들쭉날쭉한 것을 알 수 있습니다. 반면 전월세 거래량은 꾸준합니다. 재화에 대한 수요와 자산에 대한 수요를 구분해서 볼 필요가 있습니다.

라면과 휴지 같은 재화는 필요하면 사는 것이라 수요가 일정하지만 자산에 대한 수요는 가격이 오를 것 같으면 수요가 증가하고 내려갈 것 같으면 수요가 사라집니다. 우리나라의 전월세는 물가지수에서 9%를 차지합니다. 집값이 들어가지 않는 이유는 전월세는 꾸준한 소비지만 집을 매매하는 것은 투자로 보기 때문입니다. 많은 국민이 삼성전자 주식을 많이 갖고 있다고 주식을 물가지수에 넣을 수는 없습니다.

집값이 침체기에는 공인중개사 응시자도 6만 명 수준인데 집값이 계속 오르니 시험 응시자수도 18만 명까지 오르게 되었습니다. (수능 시험 응시자는 71만 → 49만 명으로 감소) 가격이 오를 것 같다는 기대가 수요로 이어진 것인데 궁극적인 내러티브는 희소성인 것 같습니다.

사람들이 많이 놓치는 포인트가 자산은 돈과의 희소성 대결을 한다는 것입니다. 금리를 내리면 시중에 돈이 늘어나서 자산의 상대적 희소성이 부각되고 금리를 높이면 돈이 희소해져서 자산의 상대적 희소성이 떨어지는 것입니다.

5. 공대와 교대

예를 들어 공대와 교대의 사례를 들면... 유동성 = 여학생 / 주택자산 = 남학생에 비유를 한 상황에서 금리를 낮추면 어문계열로 가고 남학생에 인기가 점점 올라갑니다. 남학생의 펀더멘탈은 변화가 없지만 공대나 교대냐에 따라 가치가 바뀌게 됩니다. 경기침체로 금리를 극단까지 낮춰 간호대까지 간다면 쟤라도 잡아야 한다 이런 마인드가 생기게 됩니다.

지금은 인플레이션으로 인해 금리를 확 올려버리니 공대와 같은 환경으로 바뀌게 된 것입니다. 이런 상황에서 강남의 많은 물량이 입주 예정인데 학교 환경으로 치면 23~26 학번에 차은우, BTS 같은 친구들이 매년 예년 대비 2배 이상 들어오는 것과 같습니다.

알려진 위기는 위기가 아니다라는 말이 있는데 그것은 위기를 정확하게 측정을 하고 대비가 되어 있을 대 할 수 있는 말입니다. 지금 여자친구가 "오빠 걱정 마, 난 오빠뿐이야"라고 말을 하지만 막상 차은우가 눈앞에 나타난다면? 실제 눈앞에 나타났을 때 환경은 매우 다를 것입니다.

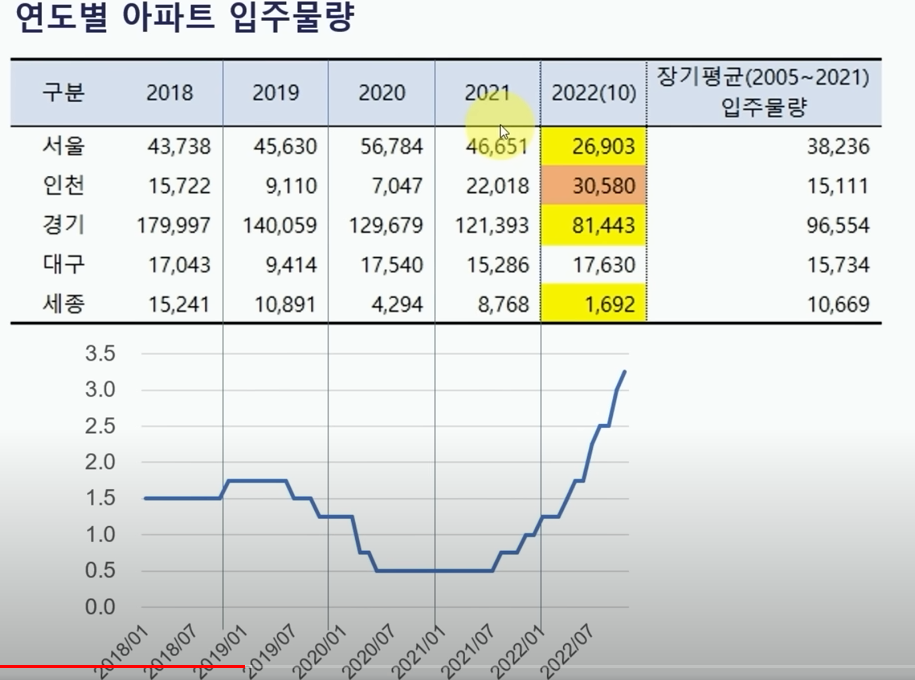

6. 입주물량

2020,21년 아파트 입주 물량이 예년 대비 많았습니다. 하지만 실제 환경은 집값, 전세값 모두 급등했습니다. 올해는 10월까지의 숫자긴 하지만 예년 대비 입주물량이 적은데 집값, 전세값 모두 떨어지고 있습니다. 금리가 너무 오르니까 공급의 효과를 반대로 (금리를 안 보고 공급만 보면 공급 ↑ → 집값 ↑ / 공급 ↓ → 집값 ↓ ) 해석할 수가 있습니다. 금리가 Stable 했다면 입주 물량에 따라 집값, 전세값이 영향을 받았을 것입니다.

결론

댓글 중에 아실이라는 어플에서 수요를 어떻게 조사하는지에 대해 알려준 내용이 있습니다. 인구수 * 0.005라는 수치를 사용한다고 하는데 실제 수요는 위에 내용처럼 가변적이나 많은 부동산 어플에서는 수요를 일정하게 그어놓고 그것보다 공급이 적으면 공급부족이라고 이야기를 하였습니다. 수요가 일정하다고 생각하는 것 자체가 잘못된 것이었는데 이것을 깨닫지 못하고 언론의 주장대로 공급만을 따진 게 아니었나 생각이 들었습니다.

강남권의 입주물량을 차은우, BTS에 비교한 항목은 재밌기도 했지만 확 와닿는 부분이었습니다. 또 펀더멘탈은 동일한데 금리에 따라 가치가 변하게 되는 것은 주식시장에서도 동일할 것이라는 생각이 들었습니다. 최근 테슬라 , 애플 등에 주가가 많이 떨어졌는데 펀더멘탈이 흔들린 것인지, 금리 및 noise에 의해 당장의 가치가 변한 것인지 잘 판단해야 할 것 같습니다.

긴 글 읽어주셔서 감사합니다! 내일 2편으로 찾아뵙도록 하겠습니다.

감사합니다!

'경제' 카테고리의 다른 글

| 언더스탠딩 (부동산, 올해가 더 위험하다)_4편 (47) | 2023.01.21 |

|---|---|

| 언더스탠딩 (부동산, 올해가 더 위험하다)_2편 (72) | 2023.01.19 |

| 연말정산 인적공제 알아보기! (69) | 2023.01.17 |

| 컨퍼런스보드 경기선행지수란? (Conference Board) (64) | 2023.01.16 |

| 2023년 미국경제 전망 (feat. 한국은행) 3편 (67) | 2023.01.12 |

댓글